まず、このブログをお読みいただく前に、先にブログサブテーマ「使う-1 お金が必要なほんとうの理由」をぜひお読みください。「ゴール」とか「現在地」、「ゴールベースアプローチ」など、家計の現在地と、目指すべきゴールに対しての「家計の見直し」のお話をするその前提を共有させていただくことができます。

あなたがご自分の人生を自分らしく全うする、幸せな人生を送りきる、そのために必要なお金の総額を「ライフマネー」と言い、資産形成のゴールと設定します。

そのゴールを明確にすることと、もう一つ、「現在地」すなわち今ある貯蓄や収入を把握すること。この2つすなわち「ゴール」と「現在地」とのギャップを、ゴールインまでに残された時間で埋めていく計画が、「資産計画」です。

今の家計のそのままで、難なくゴールできる人は、今後よほどお金遣いが荒くならなければ、今すぐの家計の見直しは不要かもしれません。

しかし、多くの方は、「ゴール」と「現在地」の間に、かなりのギャップがあると思われます。

どれほどのギャップがあろうと、結論から言えば、ゴールインするのに不可能はありません。「ローマは1日にしてならず」。「千里の道も、家計から」です。

見直しについてのアドバイスを、いろいろな角度からしてまいります。

あなたの現在地はどこか?

40代で四人家族の世帯の切り盛りをされたおられる方と、学生さんに、ワンパターンの家計の見直しをお伝えしたところで、何の役にも立たないでしょう。

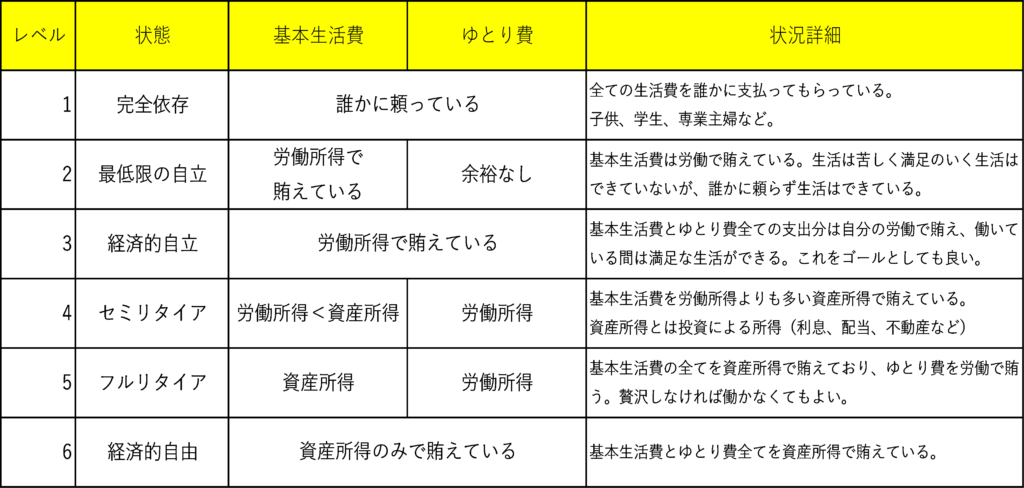

下の表をご覧ください。

あなたがこの、どの状態にあるかをチェックしてみてください。

1の完全依存の中に専業主婦(夫)が入っていますが、世帯の家計管理をしておられる専業主婦(夫)の方は、当然レベル3以上に属するとお考えください。

以降、今回のブログの内容は、主にレベル3にいらっしゃるみなさんが、今後レベル4、5、6のいずれかを目指していかれる場合に、お役に立てるようなことをお伝えしてまいります。

レベルは、4でも5でも6でも、将来変わっていっても全く問題はありません。一度決めたからと言ってそこに固執する必要もありません。ただ、現時点でそのゴールイメージを持つこと、定義することはとても大事です。目的を意識しなければ、家計を変える必要性の認識すらあやふやになってしまうからです。若い人なら、まずはレベル3を目指すこと。そしてレベル3にある方が、人生100年時代の終盤のことを考えれば、レベル5を目指して資産計画を立てることが適切だと考えます。

「老後資金2000万円問題」も、2000万円の準備が必要かどうかは、人によって違います。どのような生活を基本的な生活と考えるのかは人それぞれ違うからです。

ですから、同じレベル5でも、あなたが考えるレベル5の生活に必要な金額を具体的にゴールとして設定していただければ良いと思います。

老後資金の金額達成をゴールとする場合

人生において特に大きなお金の準備が必要となるのは住宅購入資金、教育資金、そして老後資金です。

人生の三大資金と呼ばれるこれらのうち、その準備にもっとも個人差ができるのが老後資金です。

その理由は、老後資金だけはローンが組めないからです。

それでも実は、老後資金の準備は、住宅購入資金、教育資金に比べてもっとも簡単だとされるのですが、それはなぜでしょうか?

理由の第一は、準備する時間が他の2つの資金よりもたっぷりとあるからです。

老後になる前、いや、老後の生活を送りながらでも、後述する複利の仕組みを味方につけた投資を続けることで、お金の準備を継続することができます。つまり資産寿命を延ばすことができるとも言えます。

第二の理由は、一般的には老後資金の準備について、どの年齢から始めても収支のバランスをうまく取ることができるからです。若いうちに準備を始めれば、収入は少ないけれども時間があります。毎月の積立の金額が少なくても、長期間続けることでお金は増えます。25歳で毎月2万数千円ずつ積み立てていけば、60歳で一億円の資産を形成することが可能です。一方、40代50代になると、ゴールまでの時間は短くなりますが、収入が増えていたり、教育資金の減少(卒業までの期間が短くなる)、子供の独立などに伴って、家計は徐々に楽になるので、その分毎月の積立金額を増やすことができます。

老後資金の準備は、それを何歳から始めるにしても、「家計」の現状を知り、分析し、最適な老後資金の準備のかたち(家計のありたい姿)を見出すことが第一歩です。

この章では、老後資金の準備に着手するにあたって、まず最初に考えるべき“家計のありたい姿”を見出すための理解を深めていきましょう。

家計の見直しは、お金の「適財適所」配置

まず、家計から捻出する「お金の置き場所」について理解しましょう。

家計の現状分析に入る前に、まずもって「お金の置き場所はそのニーズに応じて3つある」ということを押さえておきましょう。

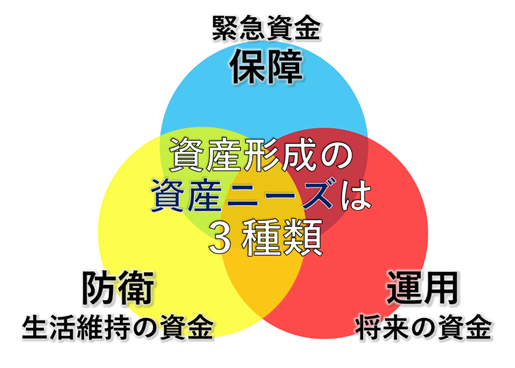

私たちにとって、お金のニーズは3つあります。

1つは、現在の生活を維持していくために必要なお金。

2つ目は、将来必要となる大きなお金。

そして3つ目が、ケガ・災害など万一の際に緊急に必要となるお金です。

この3つのお金それぞれに対応した適切な置き場所があります。

1つ目の置き場所は銀行であり、2つ目の置き場所は証券会社であり、3つ目の置き場所が保険会社です。

図は、3つの円によってそのニーズを表したものです。

たとえば現在の円安つまり為替変動リスクからお金を守ることを考えなくてはならない際、その守りというのは生活維持のための資金をどうにかしないといけないわけですから、銀行におけるその置き方を考えるということになります。

インフレ傾向つまり物価上昇への守りは、具体的にはインフレに強い証券を使うことを考えた方が良いかもしれません。

病気・災害への守り、保障(補償)は、保険についての理解を深め、適切な利用方法をしっかり考え、必要に応じて見直していきましょうということになります。

ざっくり言うと、現在のお金は円安や円高に対するプロである銀行に、将来のお金はインフレ(物価上昇)のプロである証券会社に、緊急のお金は保障(補償)のプロである保険会社にバランスよく置きましょうということになります。

この大きな4つの円のそれぞれ重なり合うところを含めますと、ニーズはさらに細かく7つの領域に

分かれ、領域別に適切な手段や商品を当てはめることができます。

まだここではその商品の説明は割愛し、後の章ブログでさまざまな商品を詳しく解説してまいります。ここでは、お金の置き方で足りていない領域があれば、その領域への対策を考え、見直せば良ということだけを頭に入れておいてください。

動かせない積立と動かせる預金

貯金や積立投資などは、あらかじめ決めておいた金額を家計から先取りしておかないと、なかなか貯まらないものです。

あらかじめ決めておいた金額を家計から先取りするというのは、具体的にはいわゆる「引き落とし」によって「積立」するということです。

「動かさない」つまり自由に引き出せない状態にすることが目的なので「動かせない積立」と呼んだ方が正確です。

この動かせない積立を始める際に、絶対に間違いたくないのは、ゴールから逆算した残された年数と目標金額によって最も適切な金融商品の決定です。

この選定は、将来のための資産形成ができる方法をすべてひっくるめて考えますが、「攻めの資産形成」と「守りの資産形成」のバランスをとることが極めて重要になります。

「攻め」とは、お金に働いてもらって資産を増やすこと、「守り」とは、万が一のための保険など人生の様々なリスクに備えるための資産設計のことです。もし現在、手取りのお金を全て使い切っている状態の家計ならば、

手取りの中から、まず、なんとか2割を「貯金および投資(将来必要なライクマネーの形成)」に確保することを決めてください。

そして、そのうち半分(手取りの1割)は、いざという時に引き出すことができる銀行の普通預金(動かせる預金)に預け、残りの半分(手取りの1割)は、動かせない積立に回すことを強くお勧めします。

なぜなら、この毎月の動かせない積立を長く続けることが、ゴールに近づくための唯一無二の方法だからです。動かせない積立を継続し、出た利益を再投資し続けること。これを長く続けることだけが、次第に複利運用の利幅を増やし、資産運用を成功軌道に乗せるパワーを持っているのです。

(ブログ「ふやす-1」「ふやす-2」でそのパワーのことを詳しくお伝えしています)

予期しない医療費や、予期しない慶弔ごと、たまには旅行を、などと人生のイベントにはとかくお金がかかります。

そういうときに、自由に出し入れできる「動かせる預金」があると、少々大きな支出が発生しても全体の家計バランスを崩すことなく対応できます。

手取りの1割は、動かせる預金にまわしましょうという提案は、いわゆる予備費の確保も必要だからです。

この予備費としての動かせる預金がないと、結局「動かせない積立」を解約してしまわなければならなくなり、資金計画そのものが水泡に期してしまうのです。

毎月の手取り収入から捻出できないがボーナスがあるという人は、ボーナスをそうした支出のやりくりに充てることにしてもよいでしょう。その場合ポケット1の動かさない積立に月々上積みして回すことが可能ならば、ゴールインを前倒しできるかもしれません。

家計の中の3つのバランス

一言で家計と言いますが、やみくもに節約してスリムにすれば良いというものではありません。

家計には、うまくとるべき3つのバランスがあります。

そもそも家計をあるべき姿にして資産を設計していく際、つまりマネープランを立てる際にもっとも大切なことは、現在、将来、緊急へのそれぞれの「攻め」と「守り」が仕組み化されていることです。

家計を見直す際にとるべきバランスの一つ目は、「攻め」と「守り」のバランスです。

「攻め」というのは、お金の運用です。

将来の資産形成を目指して「お金に働いてもらう」ことだと理解してください。

対して「守り」というのは、現在、将来、緊急に起こりうるさまざまなリスクに備えることだと理解しましょう。現在のリスクに備えるための「預金」、いざという時のための「保険」などがこれにあたります。