「金融リテラシーって、

みんなわかったような顔して言ってるけど、

実際どういうことなんだかよくわからないんですよ。」

と、正直におっしゃっていただける方が

目黒FPの周りにもたくさんいらっしゃいます。

一般的に金融リテラシーの定義は、

「お金や金融や経済に関する知識や、判断力のレベル」

と定義されているようです。

違う言い方を一言ですれば、

「マネーマネジメントの能力」

ということになります。

マネーマネジメントの能力?

う〜ん、よくわかりませんね。

ということで、目黒FPはこういう定義をご提案します。

お金と上手につきあって、お金を最大限に活用できる能力のことである。

いかがでしょう?

この定義なら、少しはわかりやすいかもしれませんね。

金融リテラシーが低い人は、

日常生活でさまざまなお金のトラブルに

巻き込まれる恐れがあります。

クレジットカードのように

誰もが持っているようなものであっても、

無計画にクレジットカードを使い、

金利が高いことにも気づかずに

リボ払いやキャッシュングを繰り返して、

結果として多重債務に陥る

ということが実際によく起こっています。

投資も、金融リテラシーが低いまま

いきなり始めるのはとても危険なことです。

今回のブログでは、

この「金融リテラシー」を

上げていくことを一緒に考えてみましょう。

投資を成功させるための最低必要条件

あなたには、かなり親しい人が何人かいらっしゃることと思います。

何十人も何百人もいらっしゃる、そんな交友関係の広い方もいらっしゃることでしょう。

ある日、その中のお一人が、あなたにこう言ってきました。

「1年間で確実に倍になる投資があるよ。どう?やってみない?」

まさか

「すわチャンス」「キター!」

とばかりに飛びついてしまうようなら、

残念ですがその人の金融リテラシーはまだまだです。

しかし、たとえそうした情報が親しい方から耳に入ってきても、

金融リテラシーの高い人は

決してフラフラと間違った行動には走らないはずです。

金融リテラシーが高い人は、

「必ず儲かる」

「1年で確実に倍になる」

といった話は、この世の中にはありえないことをわかっているからです。

だからこうした詐欺的な話や儲け話に、

NOとキッパリと言うことができると思います。

なんなら、

大切な親しい方との関係にヒビを入れることなく、

その方がとんでもない大失敗するのを阻止してあげる

なんて芸当だってできるかもしれません。

金融リテラシーというものは、

騙されたりしないためにも必要ですが、

あなたの資産をしっかりふやす、

つまり投資を成功させるための最低必要条件と言えます。

わかりますか?「投機」と「投資」の違い

先ほどの、親しい方から持ちかけられた「投資の話」は、

「投資」ではなく、

きっと「投機の話」だったのではないでしょうか。

「投資」は、長期的にお金を増やすための「攻め」なのですが、

短期的でギャンブル性の強い「投機」とはまったく違うものです。

「投機」と「投資」は、よく混同しがちです。

平たく言えば、「ごっちゃにしがち」ということですが。

「投資」に対して怖いイメージをお持ちの方は、

ひょっとすると「投機」の理解と

ごっちゃになっているのかもしれません。

私が学生時代に打ち込んだアメフト、

つまりアメリカンフットボールとラグビーも

よく同じように見られますが、その実、全く違うスポーツなんです。

この2つのスポーツが似ているように見える理由は、確かにあります。

ボールは楕円形ですし、

大男たちが体をぶつけあうことも、

両側から攻め合う陣取りゲームであることも、

ゴールラインを超えると得点できることも

(アメフトはタッチダウン、ラグビーはトライ)。

確かに似ていると言えば似ているでしょうか。

しかし、戦略、ルール、楽しみ方など、

本質的には全く違う、異質のスポーツなのです。

投資と投機の違いを一言でいうと、

投資は資産を育て、投機は資産を取り合う、という違いです。

文字面はなんとなく似ていますが、

投げるものが「資」と「機」で、まったく違うものを投じます。

投資で投じるのは「資産」、投機で投じるのは「機会」です。

投資

投資は、資産を投じて苗を植え、水をやって大きくし、

実った果実をみんなで分け合います。

全体を増やしてから分け合うので、プラスサムゲームと言われます。

つまり全体が増えます。

投機

それに対して投機は、不確実な機会にお金を投じて、

自分だけが一か八かの利益を得ようとするものです。

イメージとしては、バケツの中にみんながお金を投じて、

それを取り合うことを想像してください。

儲かるすなわち得をする人がいれば、同じ分だけ損をする人もいます。

まさに投機は、ゼロサムゲームなのです。

投資と投機では、その目的と期間にも大きな違いがあります。

投資の目的は、売買による値上がり益を得ることにあります。

また、長期で保有することで、

それが株であれば配当金・株主優待、

不動産であれば家賃収入等で利益を得ることができます。

さらに、税金の軽減やインフレヘッジ等、資産の保全目的で運用される投資もあります。

総じて投資は長期的な取り組みです。

将来的に収益を得るために、長期的な視点で資産を保有することです。

投資家は、企業や不動産などの資産に直接投資する場合と、

株式や債券などの金融商品を通じて投資する場合があります。

これによって、資産価値の増加によるキャピタルゲインや、

配当などの利益などを得ることができます。

このように、投資は比較的安定して収益を追求するために行われるものです。

それに対して、投機は短期間に高いリターンを得ることを目的とします。

大きなお金を投じた投機先の価格が上がるタイミングを予想して、

すばやく利益を得ようとします。

投機はまさに「機を見るに敏」なおこないであり、

最近ではFX、仮想通貨など大きく動く価格の高値の機会をうかがい、

資金を投じる投機家が大きく損失を出したという報道などでも、

ゼロサムゲームである投機にともなう、高いリスクがうかがえます。

ちなみに、ギャンブルというのはどうでしょう?

競馬や競輪やパチンコなど、さまざまなギャンブルがあります。

宝くじも、そうですね。

これらのギャンブルは、いわゆる「胴元」が、

集まったお金から一定比率で胴元の取り分を確保しておいて、

残りのお金を賭けた人が取り合う仕組みです。

つまり「普通負けるのは当たり前」の、マイナスサムゲームです。

もちろん投資にもリスクはあるため

資産価値が減少する可能性もありますが、

長期的視野を持てば持つほど

そのリスクが限りなく小さなものになるということは、

人類の長い経済史によって証明されています。

ここで、その証明事例をお話ししておきましょう。

投資における「長期」の重要性

投資を始めるに際して、

堅持し続けたい「長期」の感覚については、

私はそれを少なくとも10年以上の期間であると考えています。

その意味は、さらに長い40年という期間を持つと、より鮮明になります。

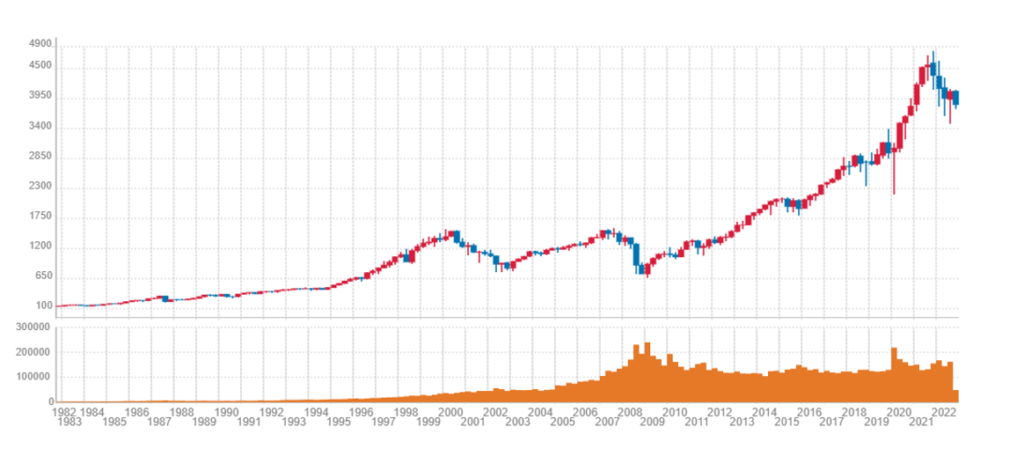

アメリカの代表的な企業500社により構成される株価指数「S&P500」の価格は、

40年間で何倍になったでしょうか?

500社の平均ですから、ある特別な会社の、奇跡的な成長のことではありませんよ。

実は、40年間でなんと約36倍に跳ね上がっているのです。

その半分の20年という期間で見ても4.6倍です。

つい最近にはコロナショック、

15年前にはリーマンショック、

そして同時多発テロという大きな動揺があったにもかかわらずです。

S&P500指数(1982年12月~2022年12月)チャート

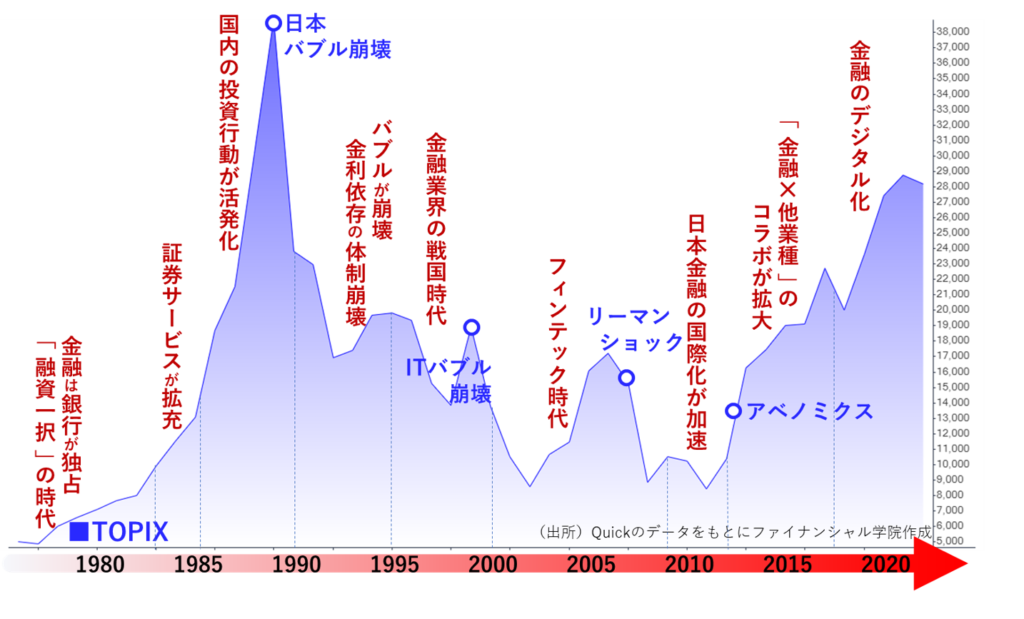

日本においても、40年と言う長期間で見ると、日経平均株価は約4倍になっています。

日本では第二次世界大戦後

しばらくは銀行が中心の間接金融が主流でした。

そんな日本経済は、証券、不動産投資が活発化してバブル経済の時代となります。

そしてバブル崩壊によって金利依存の金融は崩壊し、

いわゆる「失われた20年」が始まります。

そしてITバブルの崩壊前後は、

金融の戦国時代(金融ビッグバン)に突入しました。

そしてフィンテック(金融=Financeと技術=Technologyを組み合わせた造語で、金融サービスと情報技術を結びつけたさまざまな革新的な動き)の時代が続き、

そしてリーマンショックによって日本金融の国際化が本格的になります。

やがてアベノミクスによる経済発展が起こり、

金融✖️他業種のコラボが拡大します。

そして迎えた令和の時代、急速に進んでいるのが金融のデジタル化です。

日経平均株価は40年という長期で見ると、

約4倍にもなっていますが、

その間にはこうしたことが次々に起こってきたのです。

日本においてもアメリカにおいても、そして世界的に見ても。

金融業界の歴史は、経済危機とイノベーションが目まぐるしく起こってきた歴史なのです。

「長期」の重要性をお伝えするために、金融の歴史のこともお話ししました。

金融リテラシー向上のためには、

歴史の中の一つひとつの出来事についてしっかり理解することもさることながら、

「長期的観点で取り組む投資がいかに有利であるか」

ということを深く理解することがはるかに重要です。

金融リテラシーの日米差

アメリカでは、所得(収入)を稼ぐということをはじめ、

支出、貯蓄、投資、クレジット、リスク管理といった

お金に関するさまざまな分野について

なんと小学校、中学校から学び始めます。

高校でも、金融教育を必修化している州が8州もあって、

必修化していない州でも選択科目として

「パーソナルファイナンス」

直訳すれば「個人資産管理」

という教科を学ぶ機会があります。

民間教育も発達していて、そのレベルもとても高いです。

50年以上も前から、

CEE(経済教育協議会)などの民間団体が、金融教育をサポートしてきました。

かたや日本の金融庁も、

アメリカと同様の金融先進国がひしめくヨーロッパにもならって、

欧米諸国遅ればせながらではありますが、

10年も前の2013年4月に

「最低限身に付けるべき金融リテラシー」として下記の4つの分野を公表しています。

・家計管理(適正な収支管理の習慣化)

・生活設計(ライフプランの明確化と資金の確保)

・金融知識及び金融経済事情の理解と適切な金融商品の利用選択

・外部の知見の適切な活用(セミナーなど様々な情報を元に自分で判断する力)

その目的はもちろん、

国民一人ひとりが金融リテラシーを向上させることで、

より自立的で安心かつ豊かな生活を実現していくということにありました。

それから9年後。

2022年に、金融広報中央委員会が「金融リテラシー調査」を実施しました。

9年前の焦りがなんとか功を奏したか、

正しい答えを求める設問に関しては、日本人の全問正答率は47%に達しました。

この正答率は、米国の53%に対してさほど顕著な日米差を感じない結果でした。

ところが、この調査で2つの悩ましい現実が明らかになったのです。

1つは、金融リテラシーの意識の面ではなく、意識面での大きな差でした。

それは、金融知識に自信がある人の割合です。

金融知識に自信があると答えたアメリカ人が71%だったのに対して

日本人は12%と、全設問の中で最も大きな差となってあらわれたのです。

明らかに「自信のあるなし」が、両国民の投資行動の大きな差となってあらわれている。

そう判断される結果でした。

老後資金への対応に大きな差

この調査でわかったもう1つの悩ましいことは、実は日米比較ではありません。

日本人の中で、金融教育を受けたことがある一部の人と、

依然受けたことがない人との間で、明確な差が生まれているということでした。

家計管理、生活設計、金融知識などさまざまな質問項目において

金融教育を受けた人の方が、受けなかった人よりも

(金融リテラシーの数値として)高い傾向が見られたのです。

中でも、両者でもっとも数値が離れていたことの1つが、老後資金についての設問でした。

金融教育を受けた人の55.6%が老後に向けて

「資金計画を立てている」と答えたのに対して、

受けなかった人すなわち金融教育未経験者は、

「資金計画を立てている」と答えた人が37.1%しかいなかったのです。

すなわち自分の将来に資金が必要であるかどうかという重大な判断について、

なんと20ポイントもの開きが生じたのでした。

この結果から、深刻な年金問題に対して個人的な対応や対策に踏み出すためにも、

そして具体的に投資を始め、それを成功させるためにも、

金融リテラシーを高めることが欠かせないということ、

そのための勉強がとても大事であることがわかります。

アメリカは、サブプライムローン問題で経済が甚大なダメージを受けました。

低所得者が甘い審査で借りた住宅ローンを返済できなくなってしまったことで、

住宅ローン証券を大量に購入していたリーマンブラザーズという投資会社が破綻し、

これをきっかけに株価が暴落したのです。

それは2008年に起こりました。

そう、リーマンショックです。

アメリカは、この苦い経験から、金融教育を国家戦略として位置付け、

それまでとは比較にならない大きな力を注いで取り組んできました。

日本も、現政府である岸田政権が「資産所得倍増プラン」を発表し、

投資家の資産所得の倍増を目指すなど、家計と経済の強化を図ろうとしています。

しかし、本当に金融教育を国家戦略とするならば、

たとえば「パーソナルファイナンス」といった教科科目を新設して、

アメリカのように小学生からお金の教育をやるべきだと思います。

ただ、何もかもを国のせいにはできません。

教育というものも、完全に国任せ、人任せにしていてはダメです。

そう思うからこそ私自身、

政府の動きだけでは足りない分を少しでも補いたいという思いで、

子どもたちへの金融リテラシー教室、

大人受け金融リテラシーセミナー、

企業の職場でのお金の勉強会などに力を注いでいます。

私たちは今、子どもたちの世代のことだけを考え、

その世代に託せばそれで済むという時代に生きてはいません。

もっと切迫しています。

老後資金については緊急事態宣言が発令されているといっても過言ではなく、

少子高齢化によって益々深刻になることが確実な老後資金不足の問題は、待ったなしなのです。

なのに、これから投資デビューする社会人世代は、ほとんどが金融教育を受けていません。

私たちが、自ら求めずとも学びが与えられる、

そんな学校時代はとうに終わっているのです。

だから過去に遡って教育を受け直すなんてことはできません。

ならば、あきらめて子どもたちの教育だけを考えていればいいのでしょうか?

答えは否。

それでは、自分自身の老後、

自分自身の幸せな人生を放棄することと同じです。

「投資の知識を付けてから始めます。」

そう言って投資を先送りにしている人がいますが、

これはとてももったいないことです。

投資にとってかけがえのない「時間」という最大の財産を自ら日々刻々と減らしている、

どんどん短くしていることに、ぜひ気づいていただきたいと思います。

「金融リテラシーの勉強」について結論を申し上げれば、

最も良い方法は投資を勉強しながら実践することす。

それが一番の近道です。

その近道を行きながら目指すべき将来像は、

日々自身の金融リテラシーを向上させ、

さらに自分の意見と専門家の意見とを照らし合わせて判断していくことが理想的だと考えます。

目黒FPも、最高に頼れる専門家を目指して、日々精進しております!