サブカテゴリー「ふやす-1」(リンク)のブログで、人類史上最高の頭脳と称されるアインシュタイン博士をして「人類最大の発明」と言わしめた「複利」というものをご紹介しました。

彼に勝るとも劣らない人類史上最も頭の良い人としてもう一人、ニュートンだと言われていますので、彼についての逸話もお話しします。

ニュートンは、投資をしていました。およそ300年前のことです。

市場の変化やリスクを数値化して緻密な計算を積み重ね、当初は順調でした。しかしある時、お金をさらに増やしたいとの欲が膨らんで感情のコントロールができず、最終的には投資で大失敗してしまいます。

人類最高レベルの頭脳の持ち主である人が、感情のコントロールができなかったことによって

投資に成功することができなかったと事例として、長く語り継がれてきました。

ニュートンの逸話は、投資というものが決して突出した頭脳を必要するものではないということと、感情のコントロールがより重要であるということを私たちに教えてくれます

感情のコントロールが投資の成否を決める

投資に対して必ずしも適切な行動が常にとれるとは限りません。

感情のコントロールができずに投資に失敗したニュートンは、

何せ人類最高の頭脳の持ち主、天才の中の天才だったのですから。

それでも、金融リテラシーの向上は、投資をする上で欠かせないことです。

金融リテラシーを、投資をする際の必要条件と位置付けるなら、もう1つ、投資を成功させるための十分条件と位置付けられるものは、感情のコントロールであると私は考えています。

お金は、経済社会から生命を与えられ、生きています。

このことについては、ブログサブテーマ「ふやす-2」で詳しくお伝えしました。

この、生きているお金、せっかく元気に働いてくれているお金を肝心な時に邪魔するものがこの世の中に一つあります。

それは、私たち人間の「感情」です。

お金をふやす邪魔をする「感情」というものを、しっかりコントロールすることができればお金は元気に働き続けてくれます。

私たちが一生困ることがないだけの金額にまで、すくすく育っていってくれることでしょう。

私、目黒FP自身、「感情のコントロール」こそは、投資を成功させるための秘訣の中で最も大切な要素ではないかと実感しています。

なぜなら、知識もあって頭が良いと思われている多くの人が、感情に左右されて合理的な判断ができずに非合理的な行動に走って、結局失敗してしまうということがあまりにも多いからです。

〇〇ショック、〇〇バブルの崩壊が起こるたび、人類は同じことを繰り返してきています。

これから起こるかもしれない〇〇ショック、〇〇バブルなど、予測できなかった経済の流れが突然起こることがあるかもしれません。そうした大ごとが起こらなくても、いろんな情報、うわさ、SNS書き込みなどは日常に溢れ、その情報量たるや凄まじく、正しい情報だけでなく間違った情報や危険な情報も、加速度的に増えている世の中です。

そんな世の中に生きる私たちは、どんな情報にも惑わされず、誰にも騙されず、冷静に、常に合理的な判断をして投資を成功させたいわけです。

そのために必要な心の持ち方、感情の整え方を、今回のブログでとり上げます。

具体的には、投資を成功させるための「心構え」や「感情のコントロール」について。

一緒に考えていきましょう。

だって人間だもの

感情のコントロールをするための第一歩は、私たち人間というものを客観的に理解することだと思います。

たとえば私たち人間は、「わかってはいるんだけど、ついやってしまう」という行動をとってしまうことがあります。

こんなご経験はないでしょうか。

レジに並んでいて、近くに積み上がっているものをパッと手に取って買ってしまったり、訳もわからないままできている行列の最後尾に並んでしまったり。

宝くじで一等が当たる確率は2000万分の1とほぼ絶望的に低いのにもかかわらず、「買わなければ当たらないではないか」とばかり、当たりやすい売り場の評判を聞けば、気がつけばその売り場の行列に並んでいたというようなこと。

多くの人によって、日常にあるあるなことではないでしょうか。人は、制御するということをしなければ、基本的には本能に従って行動する動物です。

投資の場合は「買いたいときに買い、売りたいときに売る」ということを繰り返すわけです。

問題なのは、相場が下がった時に慌てて売っちゃって損をすることです。

相場が下がると、人は弱気になって売ってしまうのです。

せっかく長期投資をしているのに、株価が下がったことを知るとさらなる損失を恐れてすぐに売ってしまうといった行動に出がちなのです。

残念ながら人間とは、本能に任せているだけではそういう非合理的な行動をとってしまう生き物なのです。

そして投資は、そうした非合理的な行動をとってしまう最たるものの1つです。

なぜなら、個人の大切な意思決定に関わる問題に限って、人は自分自身の「心理面」がより影響してしまうからです。

人間である以上、誰にでも当てはまるということを、私たちは自覚する必要があると思っています。

知っておきたいプロスペクト理論

投資において感情のコントロールをするために、

ぜひ知っておきたい知識として「プロスペクト理論」というものがあります。

プロスペクト理論というのは、「ある事象が生じる確率や得られる損得が分かっている場合に、人間がどのような意思決定を行うかを理論化したもの」で、行動心理学や経済学では非常に重要な理論と位置付けられています。

具体的には、「株取引やギャンブルなどの不確実な状況下で意思決定を行う際には、認識の歪みによって数値的な事実をそのまま受け取れない」ことなどがわかりやすく説明されています。

このプロスペクト理論の中で私たちが学ぶべき最も重要なことは、「人の意思決定は、目の前にある損失の度合いによって変化する」という考え方です。わかりやすく言えば、人は「利得を得て幸せなとき」よりも、「同等の損失による痛み」の方をより大きく感じる(損失バイアスで言っているが、もっと平易な用語の方がよい?)のです。

たとえば、ギャンブルで負け続けている人が、挽回しようとしてより多くのお金をつぎこんでしまい、その結果、より起きな損失を被るといったことをよく耳にします。

あるいは投資においても、損失が出ている場合、それを挽回しようとしてよりリスクの高い金融商品を選択して、一発逆転のリターンを狙うといった行動をとってしまう方がたくさんいらっしゃいます。

これらはいずれも、「利得を得て幸せなとき」よりも、「同等の損失による痛み」の方をより大きく感じるという人間の心理によってとってしまう非合理的な行動なのです。

そしてこのような時に、心の中で働いているのが「損失回避バイアス」というものです。

バイアスとは、心のゆがみのことです。

人は、得した時の喜びより損した時の悲しみにより過剰に反応してしまい、その結果「損をしたくない」という感情によって意思決定がゆがめられてしまうのです。

これが「損失回避バイアス」です。

要するに、人は損しているときほど、大きなリスクに手を出してしまいがちなのです。

それが人間というものなら、どうしようもないではないかと開き直ってしまえば、そこで終わりです。

なんとか老後の資金づくりに成功したいのなら、その成功を妨げてしまうそれらの行動をとらないように、あらかじめ感情のコントロールが乱れ、非合理的な行動をとってしまいがちなパターン知っておくこと、そしてそうした危険が自分にもあるという自覚をしておくことに、大きな意味があると私は思います。

もし、損失回避バイアスが働いていることにちゃんと気づくことができれば、自分の行動を冷静に見直すことができ、非合理的な行動や間違った行動を自ら回避することができやすいと思いますが、いかがでしょうか?

ニュースに「惑わされない」

たとえば株や為替の値動きは、

チャートの縮尺や機転の位置などによって見え方はまったく変わります。

インターネット上には、あらゆる情報が無尽蔵に飛び交っています。

たとえばYouTubeは広告収入を得るためには正しい情報であるかどうかなどはどうでも良いとばかり、ひたすら人の気持ちを煽り、視聴回数を競い合っています。

テレビのニュースや新聞記事も、ネットのジャンク情報(わかる?)よりはマシにしても、人の気持ちを煽るような表現によって伝えられることが多いです。

ワイドショーやバラエティ番組などは、視聴率を獲得したいがため、ますますそうした表現が溢れます。

こうして、世の中には投資家の判断を迷わせる情報が溢れているのです。

そうした情報にいちいち惑わされていては、最終的にあなたが駆け込みたいゴールに辿り着くことなどできません。

情報が溢れているからこそ、正しい資産運用の考え方を知り、常にゴールに見つめて、本質をとらえた判断をしていくことが何より重要なのです。

すぐにはできないかもしれませんが、テレビのニュースやSNSなどからの色んな情報に触れた時、

見え方に惑わされず本質を捉える意識を持つようにしましょう。

そういう意識を持つだけで、すぐさま感情的になることにブレーキがかかり、間違った行動はしにくくなります。

日頃からこうした訓練をおこなうとともに、自分の感情をコントロールしてくれ、本質をとらえた判断を話し合える良きアドバイザーが身近にいるとなお安心です。

ここで、「学ぶ-2」のブログにおいて金融リテラシーの基本中の基本としてお話ししました「資産運用は投機と投資を分けて考える」ことが重要であるということを思い出してください。

投機行動では、お金が2倍、3倍になって欲しい、つまり期待値を「2」にも「3」にも設定して短期的に結果を求めます。ギャンブルもそうです。ですから結果、全てを失う確率も高いのです。

対して、投資とは、期待値が「1」を少し超えるレベルの運用です。「1」を下回るリスクを回避しながら期待値が「1」を超える投資を目指すには、「投資効率」を合理的に追求することが必要になります。この際、個人的な運用判断だけではどうしても感情的判断が入るので、プロのアドバイザーに委ねることも得策の1つであると言われます。

アドバイザーの存在が大切です

たとえば、もし「投資効率」の追求がうまくいかずに投資が成功しない場合、

その原因は金融機関だけにあるのでしょうか。

金融機関の担当者に頼り切って、言われるままにやっていた場合でも、

失敗の責任を金融機関のせいにできるのでしょうか。

もちろん答えはNOです。

最終的には、投資家自身が実際におこなってしまった以上、その非合理的な判断と、とってしまった非合理的な行動は自分自身の責任に帰すものであり、自身の行動こそが失敗の直接的原因となりうるということを、投資家は強く自覚しなければなりません。

ここで、投資家の非合理行動を是正し、成功に導く役割を果たすアドバイザー(専属FP)がそばにいるかどうかが非常に重要になってくるのです。

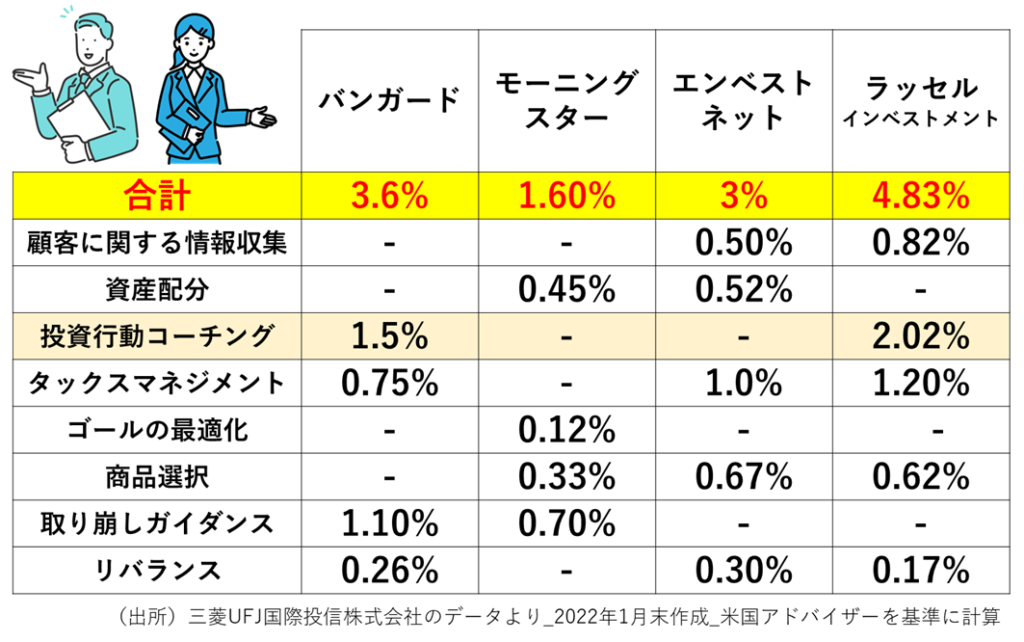

上表のように、アドバイザー(専属FP)の存在価値は年1.5〜%の利益アップに匹敵することがわかります。投資家は、短期の値動きに一喜一憂してしまいます。そのため、投資行動が非合理的になりやすいため、そこにアドバイザー(専属FP)による投資行動コーチングが存在することによって、結果的に投資効率や成果に特に大きく貢献します。

その結果、専属FPがサポートすることが、年1.5〜5%の利益につながっていると言うことです。

アドバイザー(専属FP)の存在意義であり役割は、具体的な投資成果にも結びつくものなのです。

「感情をコントロールすることが大事」と言葉で言うのは簡単ですが、人間はなかなかその通りにはいきません。身近に自分の感情をコントロールしてくれる良きアドバイザーがいると、やはり安心です。

これからますます加速する金融業界の高度化は進んでいきます。

高度化にともない、今後投資家はより高度で的確なフォローを必要とするでしょう。

その必要性を認識し、信頼できるアドバイザー(専属FP)の的確なサポートを受けることは、きっと安心の老後につながっていくと言えるでしょう。